S rostoucími kapitálovými závazky nyní dochází k posunu k menšinovým investicím a vznikajícím technologickým pododvětvím. Výhledy a zhodnocení M&A poskytnuté společnostmi CohnReznick Capital a FTI Consulting:

Společnost CohnReznick Capital Markets sdílela, že se očekává, že americký trh s obnovitelnými zdroji energie 2023 má definovat spojení ohromné dynamiky z nedávných změn v politice USA a nejistoty pramenící z otřesů na globálních trzích.

Vzhledem k tomu, že Mezinárodní energetická agentura očekává, že do roku 2027 bude online 2 400 GW obnovitelných zdrojů, svět v příštích pěti letech přidá tolik kapacity obnovitelné energie, jako za poslední dvě desetiletí. S tímto vývojem trhu přichází příležitost k významným aktivitám v oblasti fúzí a akvizic (M&A). A očekává se, že se profil této aktivity změní.

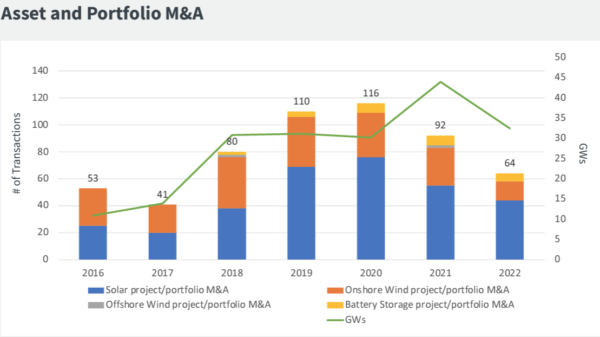

V průběhu let 2020 a 2021 aktivita fúzí a akvizic pro obnovitelné zdroje prudce vzrostla. Protože ocenění platforem, které zahrnovaly projektová portfolia a podnikové vývojové týmy, které je spravují, dosáhly historických maxim. Nyní s rostoucí mírou nasazení kapitálu dochází k posunu od většinové platformy M&A aktivit k transakcím, ve kterých by investoři mohli mít menšinový podíl.

„Investoři poskytují růstový kapitál ve formě menšinového podílu. Přičemž často dostávají přednostní kapitál ve společnosti, která má potenciál růst a expanze ve světě po IRA, ve kterém by se hodnota společnosti mohla v příštích několika letech podstatně zvýšit,“ řekl CohnReznick v bílé knize.

Skladování energie

Existuje rostoucí trend mezinárodních hráčů získávat zkušené americké vývojáře se silným portfoliem projektů. A CohnReznick řekl, že očekává, že tento trend má pokračovat i v roce 2023. Mezinárodní nezávislí výrobci elektřiny a infrastrukturní fondy považují akvizici za účinný nástroj pro vstup nebo rozšíření své přítomnosti v rostoucí severoamerický trh. Firemní fúze a akvizice, které zahrnují vývojářské zkušenosti a portfolio projektů, nabízejí rozsah a efektivitu transakcí. Těm se akvizice jednotlivých projektů nemohou vyrovnat.

Nyní, když byly investiční daňový kredit (ITC) a výrobní daňový kredit rozšířeny na projekty, které se začnou stavět před rokem 2034, nezávislí výrobci elektřiny a infrastrukturní fondy se podle CohnReznicka snaží získat přístup k mnohem většímu projektu prostřednictvím akvizice.

Vzhledem k tomu, že ITC nyní zahrnuje skladování energie, očekává se, že tato strategie má také řídit více fúzí a akvizic. Společnost Mercom Capital oznámila, že během prvních tří čtvrtletí roku 2022 došlo k 23 fúzím a akvizicím v oblasti skladování energie ve srovnání s 15 transakcemi v roce 2021. Přičemž se očekává, že tento trend bude pokračovat, jak bude trh skladování energie dospívat.

Společnost FTI Consulting v bílé knize uvedla, že významné transakce fúzí a akvizic v roce 2022 zahrnovaly dvojici akvizic společnosti Brookfield Renewable společností Scout Clean Energy (22,25 mil. Kč) a Standard Solar (12 mld. Kč). I Akvizici společnosti Enbridge texaského větrného developera Tri Global Energy za 6 mld. Kč a německého výrobce energie RWE AG akvizice Con Edison’s Clean Energy Businesses za 150 mld. Kč.

Měnící se strategie

FTC Consulting uvedl, že investoři do obnovitelných zdrojů nejen pokračovali v postupu v hodnotovém řetězci při hledání finančních výnosů. Ale také se diverzifikovali do nově vznikajících podsektorů. Jako je obnovitelný zemní plyn (RNG), alternativní paliva a samostatné skladování. Objem transakcí RNG se v roce 2022 více než zdvojnásobil, v čele s transakcemi, jako je akvizice společnosti BP Archaea Energy za 2,1 mld. Kč..

Společnost FTC Consulting uvedla, že se očekává, že tok obchodů v roce 2023 zůstane silný. Proto, ale budou zapotřebí kreativní řešení a flexibilita investorů. Protože trh se má vypořádávat s přetrvávajícími problémy dodavatelského řetězce, dlouhými frontami na propojení a vysokou mírou inflace. Což vše má vyvíjet tlak na snižování prodeje aktiv.

Aby se vyhověli těmto výzvám, od investorů se očekává, že se poohlédnou po výhodné strategii a nabídce. A přejdou k nově vznikajícím technologiím a pododvětvím. Proto, aby získali stravitelnou míru návratnosti upravenou o riziko. Společnost FTC Consulting uvedla, že společnosti mohou uvažovat o prodeji vedlejších aktiv jako prostředku k uvolnění peněžních toků. A to pro strategičtější investice nebo jiné provozní hnací síly.

Zpráva uvádí, že může trvat čtyři až šest měsíců, než se vydají pokyny ke konkrétním aspektům zákona o snižování inflace. A vývojáři a vlastníci aktiv musí mít potřebný čas na posouzení strategie relativní hodnoty svých investic. A také na zavedení finančních závodů, aby co nejlépe využili pobídky IRA.

„S trpělivostí očekáváme silnou aktivitu v oblasti fúzí a akvizic v tradičních obnovitelných aktivech, platformách a nově vznikajících technologiích. Ty se mají směřovat do druhé poloviny roku 2023 a do roku 2024. Protože se má dosáhnout větší jasnosti a zvýšené tvorby hodnoty,“ uvádí se v dokumentu.

Zdroj: pv-magazine, Vapol